美国对华为的升级打压,让芯片行业也遭到波及,成为了风暴中心。台积电很难保持中立,中芯国际也遭到问询。不过,近日中芯国际已经通过了问询,成功“回归”。

6 月 1 日,中芯国际向上海证券交易所递交申报稿,6 月 4 日,上海证券交易所信息披露进程表显示,中芯国际已通过问询。从受理到问询,仅仅用了三天时间,刷新嘉元科技受理四天获得问询的纪录。不仅如此,中芯国际的募资金额也超过其他科创板企业,中芯国际招股书显示,本次科创板 IPO,中芯国际募资金额最高 200 亿元人民币。

当台积电等公司因为美国限制无法向华为供货时,「回归」的中芯国际能否成为中国公司突破美国「半导体牢笼」的有效解药?

200 亿,中芯国际「回归」

与寒武纪等首次申请上市的公司不同,中芯国际将采用「A+H」模式上市。

2004 年,成立仅四年的中芯国际在美国和香港两地实现挂牌交易,去年 5 月,中芯国际从纽交所退市后,于美股 OTC 市场进行交易。随国内融资市场利好加码,对高新技术企业愈来愈重视,中芯国际转而「回 A」。受到中芯国际通过科创板问询消息的影响,其在香港股票获得大涨。

或许很多人对中芯国际不甚了解,中芯国际在国内集成电路晶圆代工企业中,规模、配套服务较为领先。不管什么类型的芯片,企业设计出芯片图纸后,最终需要有工厂生产,即 Fabless 芯片设计公司 + Foundry 晶圆代工厂模式,中芯国际这样的企业就是将芯片的从图纸变为实物的最后一环。

据悉,中芯国际 28nm、14nm 制程产品的应用场景包括手机应用处理器、手机 SoC 芯片、物联网、机顶盒、数字电视、监控视频处理器芯片等等。

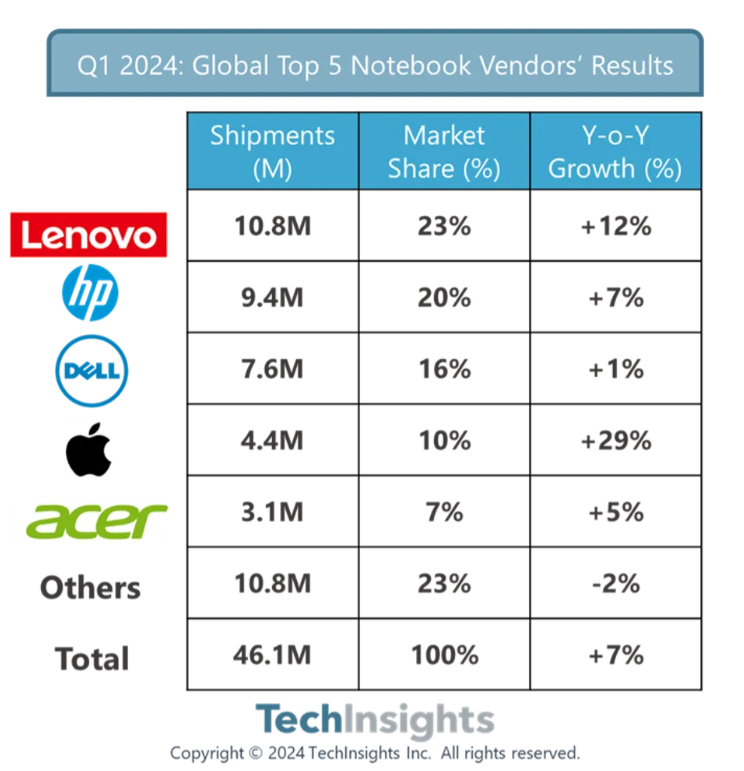

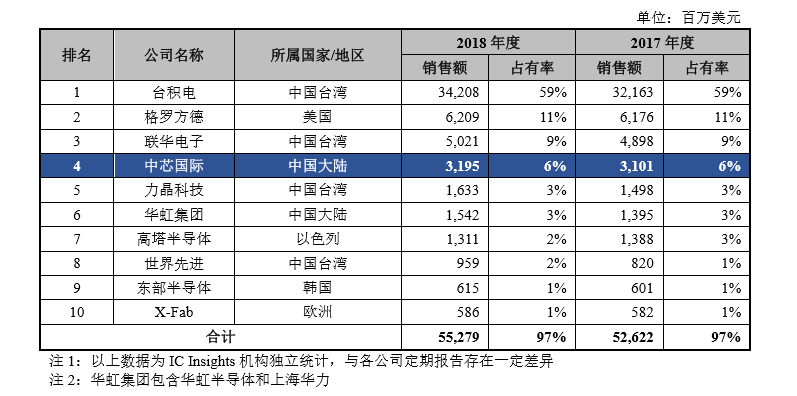

IC Insights 2018 数据显示,中芯国际在纯晶圆代工行业全球市场销售额排名第四,份额占比 6%。台积电、格罗方德、联华电子排名前三。

尤其在华为芯片业务受到新一轮限制升级后,台积电生产将不可避免受到美国管控,华为芯片代工的重任自然落在以中芯国际为代表的大陆厂商身上,其重要的战略意义不言而喻。此前,荣耀发布的 Play 4T 内置的 14nm 麒麟 710A 芯片,就是由中芯国际代工的。

由于芯片属于重资产、高投入和高回报的行业,此次回归科创板,中芯国际目标融资 200 亿元。

中芯国际主营业务主要是晶圆代工、光掩模制造、凸块加工测试等。其中,晶圆代工是主营业务的主力,所占比例在九成左右。晶圆代工的成本占比也最高,三年占比在 97% 以上,主要是制造费用带来的成本,人工、材料等成本较小。

同时中芯国际三年间研发投入占比逐年升高,研发投入构成集中在折旧费用和研究测试费用两项,且占研发投入比例最高,均在五六成之间。相应地,研发人员数量也逐年增加,从 2017 年的 10.95%,升至 2019 年的 16.02%。

在这样一个非常时期,中芯的回归牵动人心,科创板的巨量募资额之外,人们更关注的是,中芯国际是否有能力填补台积电等芯片厂商「缺位」的空白。

从 14 到 5 中芯国际还差多少纳米

从行业方面看,台积电、格罗方德处于第一梯度,联华电子、中芯国际等处于第二梯队。国内来看,台积电与中芯国际同位于第一梯队。 中芯国际招股书上有一张关于制程量产的对比表格,公司与台积电相比,制程上有四到五年的差距。

5 月,华为「晶圆受困」之后,外界普遍关注点在于,同样是「代工厂」,中芯国际与台积电的差异在哪里,未来中芯国际能否在华为芯片业务上起到至关重要的作用。

行业分析师董昀昶对极客公园(ID:Geekpark)称,「台积电、三星、中芯国际之间最大的差异是在制程上面,制程的差异代表了所有的差异,包括成本的差异」。在包括高通、三星、苹果准备推出 5nm,甚至 3nm 制程产品时,中芯国际 14nm 制程工艺,必定不能满足华为芯片高端定位的需求。

另一个差异在于良品率。尽管设备相差无几,「但是,设备只决定生产多少 nm 的芯片,半导体制造的良率,是由团队经验决定的。每家工厂的晶圆生产体系、流程是不同的。拿到 IC 设计图纸后,工厂会根据经验,安排生产制造流程。也因为经验造成良率不同,对成本影响最大。」董昀昶解释称。

公开资料显示,截止 2019 年底,中芯国际 14nm 芯片良率达到 95%,产能约 3 千至 5 千片 / 月,2020 年底或达 1.5 万片 / 月。而台积电 7nm 良率已较稳定,产能爆发,2019 年 Q4,7nm 占晶圆总收入 35%,现台积电已进入 5nm 阶段,良率超 7nm 初期,达 80% 以上。

只有新制程良率、初期用户规模达到一定程度,晶圆代工厂才能大规模量产,否则成本过高,经营现金流难以良性循环。对华为而言,即便愿意采用中芯国际更低制程的工艺,试错成本、良率、产能等也将限制中芯国际承担华为先进制程芯片制造的重担。

研发投入方面,无论是英伟达、英特尔、华为海思、台积电等头部芯片、代工厂商,还是寒武纪、中芯国际等后起之秀,投入占比几乎均在 20% 以上,差别在于营收基数的大小。基数大,研发投入高,基数小,则研发投入少。这也是拉开距离的关键点。

虽然华为时间让台积电陷入了“两边夹击”状态,但影响也有限,很快高通、苹果、联发科等客户就能补上华为的缺口了。不过,中芯国际何时可以量产 14nm 以下制程的芯片,还是未知数。想要解决芯片制造“卡脖子”的问题,还有一段很长的路要走。

来源:极客公园