聚酰亚胺薄膜又称PI膜,是世界上性能最好的薄膜类绝缘材料,由均苯四甲酸二酐(PMDA)和二胺基二苯醚(DDE)在强极性溶剂中经缩聚并流延成膜再经亚胺化而成。

聚酰亚胺按化学组成分类,可以分为两类:芳香族聚酰亚胺、脂肪族聚酰亚胺;但是主要还是从加工特性上分类,分为热塑性聚酰亚胺和热固性聚酰亚胺。其中热塑性聚酰亚胺,主要应用于亚胺薄膜、涂层、纤维及现代微电子用聚酰亚胺等,而热固性聚酰亚胺,主要包括双马来酰亚胺(BMI)型和单体反应物聚合(PMR)型聚酰亚胺及其各自改性的产品。

由于聚酰亚胺(PI)主链上含有酰亚胺环(-CO-NH-CO-)的一类聚合物,所以分子结构十分稳定,具有高模量、高强度、耐高低温、轻质、阻燃等特性。除此之外,聚酰亚胺还具有耐低温、膨胀系数低、阻燃以及良好的生物相容性等特性。

PI膜是被开发最早的聚酰亚胺产品之一,被称为"黄金薄膜"的聚酰亚胺薄膜具有卓越的性能,它广泛的应用于空间技术、F和H级电机、电器的绝缘、FPC(柔性印刷线路板)、PTC电热膜、TAB(压敏胶带基材)、航天、航空、计算机、电磁线、变压器、音响、手机、电脑、冶炼、采矿电子元器件工业、汽车、交通运输、原子能工业等电子电器行业。

电器绝缘类应用:聚酰亚胺薄膜广泛应用于输配电设备、变频电机、高速牵引机及高压变压器等的制造,在目前常用的电工绝缘薄膜中占有独特的地位。高性能聚酰亚胺薄膜还可用作大功率电力机车、交流发电机、抗辐射电机及各种精密电机的绝缘,这部分产品技术难度大,附加值较高。

电子基材类应用:在电子基材领域作为绝缘基膜与铜箔贴合构成FCCL的基板部分,也可覆盖于FPC表面起到保护作用,满足高频高速传输要求的产品还可用于5G通信领域。

热控领域应用:主要在电器热管控系统领域应用,如高导热石墨膜前驱体PI薄膜经碳化、石墨化等加工工序后制成高导热石墨膜用于散热和导热,特殊设计的PI薄膜结构具备易石墨化、适合整卷烧制等特性。

柔性光电应用:在器件光学盖板等领域,主要用作OLED屏幕盖板、触控传感器面板等,需具备高透光率、耐弯折等特性。

PI膜行业产业链,上游是PMDA、ODA以及其他原材料,中游是PI薄膜制造商,下游是各类别PI薄膜应用:热控PI薄膜(高导热石墨膜前驱体PI薄膜)、电子PI薄膜(电子基材用PI薄膜、电子印刷用PI薄膜)、电工PI薄膜(耐电晕PI薄膜、C级电工PI薄膜)、航空PI薄膜(聚酰亚胺复合铝箔MAM)。

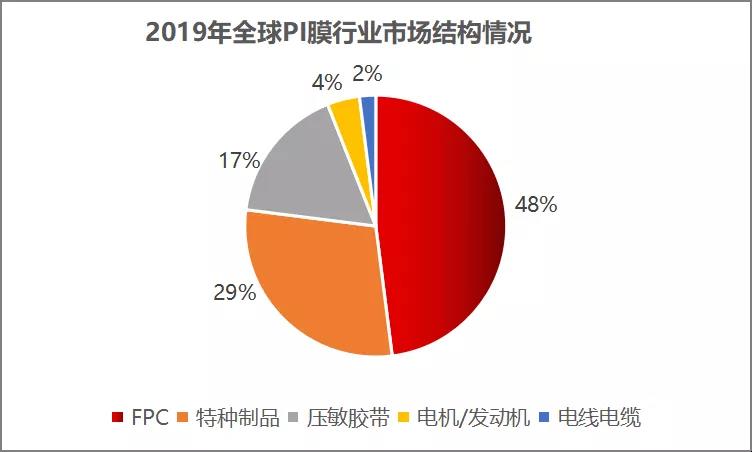

柔性印刷电路(FPC)已成为全球聚酰亚胺薄膜市场上最大、增长最快的应用领域,被用于制造喷墨墨盒、打印机和扫描仪、移动电话、寻呼机、便携式摄像机以及军事和航空电子系统中的柔性印刷电路板。据统计,2019年全球PI膜行业市场消费结构FPC行业应用占比48%,为PI膜市场应用最大领域。

国内聚酰亚胺薄膜生产工艺还处于追赶阶段,产能保持稳定增长状态。据统计,2019年中国PI薄膜行业产能为8910吨,同比上涨9.19%,年均复合增长速度为16.81%,保持稳定增长态势。2019-2020年各大材料厂商、电子厂商陆续宣布扩建PI膜产线,预计2020年我国PI膜产能将接近1万吨。

国内企业以生产电工级聚酰亚胺薄膜为主,少数企业能生产高性能的电子级聚酰亚胺薄膜;更为高端的超薄透明PI薄膜,国内企业还未取得商业化突破。正是由于技术门槛较低,在过去10年中,聚酰亚胺薄膜产品价格随着厂商的增多呈震荡下跌走势。据统计,我国PI膜平均价格从2009年的85.4万元/吨降到2019年约65万元/吨,年均降幅为2.69%,预计未来在电工级PI膜产能稳定,电子级PI膜产能不断上涨的前提下,我国PI膜行业的价格将出现一段时间的上涨。

据统计,2016年全球PI薄膜市场规模估计为14.92亿美元,初步估算到2020年增长至20亿美元,到2025年增长至31亿美元。航空航天技术的发展和电子行业的增长推动了该行业的需求,移动电话和柔性显示器等消费电子产品的消费增加,也对PI膜行业产生积极影响。

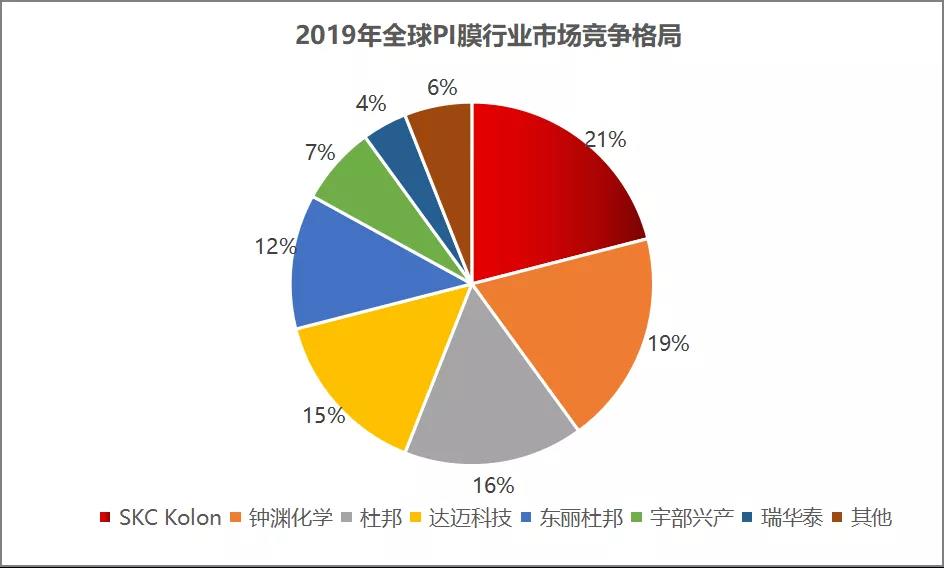

从全球市场来看,据统计,包括美国杜邦公司、日本钟渊化学工业株式会社、日本东丽株式会社、日本宇部兴产株式会社和韩国SKC Kolon PI公司在内的美、日、韩企业占据了整个行业近80%的产能。近年来,国内专业制造商加速发展,国产化PI薄膜逐渐实现进口替代,其中,深圳瑞华泰薄膜科技股份有限公司产品销量的全球市场占比约4%,标志国产PI薄膜厂商正式跨入全球竞争行列。

从细分领域电子级PI膜市场来看,由于韩国和日本在显示面板领域深耕多年,建立起了完整的AMOLED材料产业链,美国杜邦,日本钟渊化学合计占比超过50%的电子级PI薄膜材料市场,韩国SKC的市场份额约为18%。

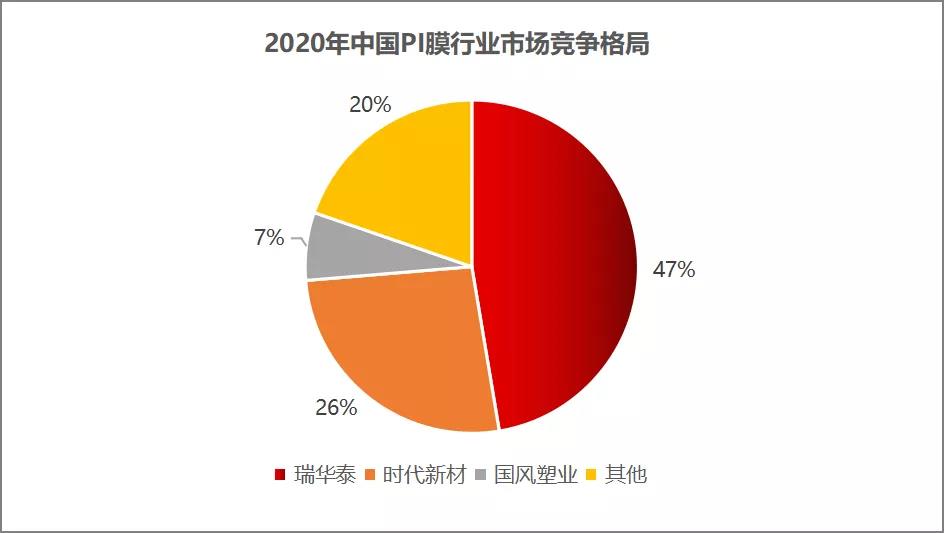

从中国PI膜行业市场来看,瑞华泰是国内龙头,市场份额占比第一。据统计,2020年中国PI膜行业市场份额CR3占比超过80%,分别是瑞华泰47.37%、时代新材26.32%、国风塑业6.58%,共计占比80.26%,行业集中度较高。

国家政策对PI薄膜及其下游行业的支持:《“十三五”国家战略性新兴产业发展规划》、《“十三五”材料领域科技创新专项规划》等政策明确列示“聚酰亚胺”为“先进结构与复合材料”之发展重点。国家政策导向对行业发展有重要指导作用,为高性能PI薄膜产业的发展创造了有利条件。在核心技术自主化、关键材料国产化的背景下,本行业将迎来重要发展机遇。

市场需求扩大,进口替代空间广阔:由于国内PI薄膜行业的整体水平与国外存在差距,大部分停留于低端产品领域,而高性能PI薄膜领域主要被杜邦、钟渊化学、SKPI等国外巨头占据,产品严重依赖进口。在我国产业结构升级、关键材料国产化的背景下,高性能PI薄膜进口替代的市场空间巨大。以瑞华泰为代表的具有独立完善的核心技术体系的企业,有望获得更多市场份额,推动高性能PI薄膜的国产化进程。

技术创新持续拓宽应用领域:PI薄膜因其优异的物理性能、化学性能等,广泛应用于柔性线路板、消费电子、高速轨道交通、风力发电、5G通信、柔性显示、航天航空等多个领域。随着共聚改性等新技术的运用,通过对其配方设计、生产工艺的不断探索和改进,PI薄膜衍生出更多功能性应用,下游应用领域不断拓宽。

【点击首页可查看更多报告】